この時期、フリーランスや副業収入がある人が気になる「確定申告」

2025年(2024年分)の確定申告では、定額減税の導入や、住宅ローン控除関連の改正など、さまざまな変更点があります。

「定額減税の確定申告はどうなるの?」

と疑問を持っている方もいるでしょう。

今回は、定額減税を含めた2025年に行う確定申告の変更点について解説します。

確定申告とは

確定申告とは、1月1日から12月31日までの1年間の所得金額をもとに、税金の納付や還付をするために行います。

個人事業主や副業収入が20万円以上ある会社員、医療費控除や寄附金控除の適用を受けたい人などは確定申告をする必要があります。

確定申告の期間

確定申告は1月1日~12月31日までの所得を申告する手続きで、申告期間は翌年の2月~3月中旬です。

2024年分の申告期間は、2025年2月17日から3月17日までとなっています。

定額減税とは

定額減税とは、2024年4月1日に施行された「令和6年度税制改正法」に盛り込まれた制度であり、納税者本人とその配偶者や扶養親族1人につき、所得税3万円、住民税1万円の合計4万円が2024年の税金から控除される、というものです。

◎対象

定額減税の対象は、合計所得金額が1,805万円以下(給与収入のみの場合、原則2,000万円以下)の、所得税または住民税を支払うすべての納税者となります。

給与所得者だけでなく、個人事業主や年金受給者も対象となります。

また、納税者本人だけではなく国内に住む配偶者や扶養親族も対象となります。

配偶者の要件

- 2024年12月末時点で、納税者と生計を一にする者であること

- 年間の合計所得金額が48万円以下(給与所得のみの場合、給与収入が103万円以下)であること

扶養親族の要件

- 配偶者以外の親族(6親等内の血族、3親等内の姻族)、里子、または養護委託老人

- 納税者と生計を一にしている

- 年間の合計所得金額が48万円以下

- 青色事業専従者または白色事業専従者でない

特別控除額

特別控除額は以下の1と2の合計額です。

- 本人 所得税3万円 + 個人住民税1万円

- 要件を満たす同一生計の配偶者または扶養親族 所得税3万円 + 個人住民税1万円

年収2000万円以下の会社員・単身の場合、 所得税3万円、住民税1万円で合計4万円の控除を受けることができます。

また、未就学児の子供が2人いる夫婦で、夫の年収が2000万円以下、妻の年収が扶養控除範囲内の場合は、子供2人分に加えて、妻の分も夫の計算で定額減税の適用を受けることができます。

その場合、所得税12万円、住民税4万円で合計16万円の控除を受けることができます。

なお、定額減税額のほうが多く、所得税や住民税の所得割から上記定額減税額が控除しきれない場合には、令和7年に、控除しきれなかった額が「市区町村から給付」されるしくみになっています。

定額減税による確定申告の変更点

2025年(2024年所得分)の確定申告には、いくつか変更点があります。

その中でも特に注意したいのが定額減税です。

①定額減税欄の追加

2024年分のみの措置として「定額減税」が実施されます。

対象や減税額については前述の通りですが、納税者とその扶養親族等の人数により計算された定額減税額を2024年分の所得税及び住民税の所得割から差し引くという制度です。

これは2024年分1年限りとなります。

年末調整のみで完結する会社員の場合には特に問題ありませんが、確定申告書に正しく記載しないと、給付漏れになる可能性もでてくるため注意が必要です。

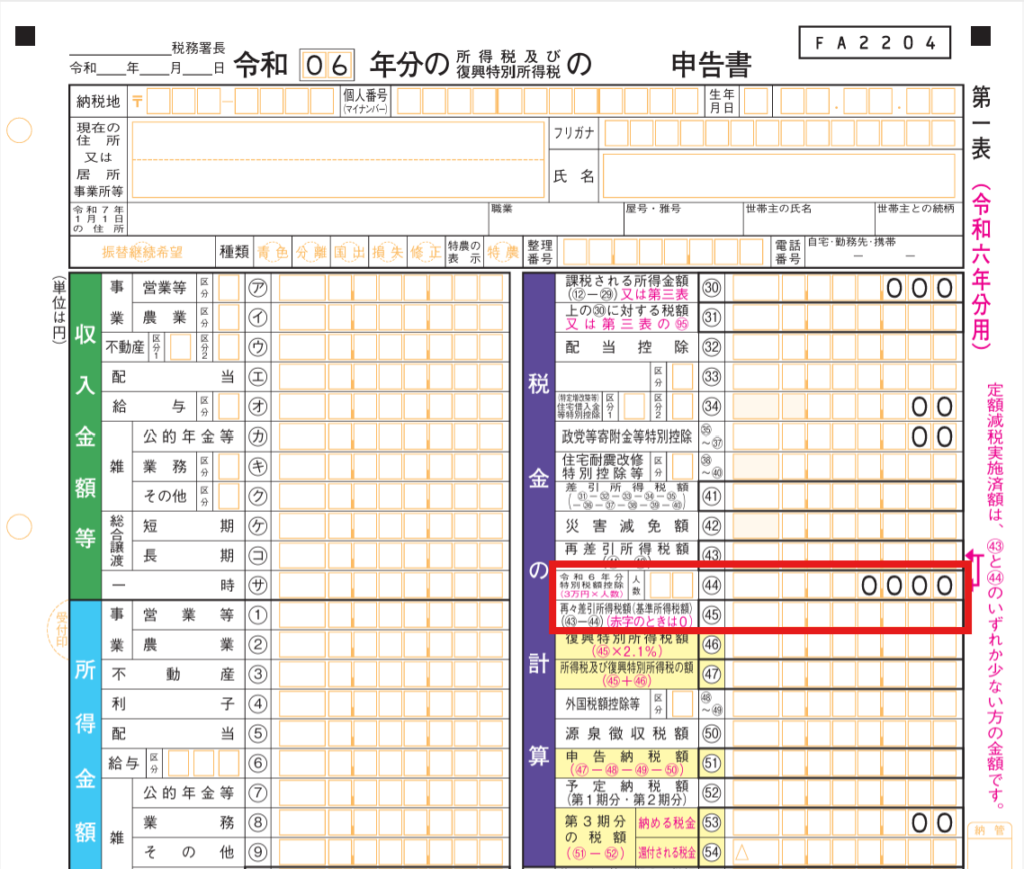

確定申告書第一表における変更点

確定申告書第一表の左側にある「税金の計算」欄の中ほどに、定額減税用に2つの項目が追加されました。

確定申告書第一表の追加項目は、次の2つです。

㊹欄:人数欄には控除の対象となる人数を記入し、その人数に3万円を乗じた額を記載します。

㊺欄:㊸欄で求めた所得税額から㊹欄(定額減税額)の金額を差し引きして求めます。

・出典:国税庁「令和6年分の確定申告書」を元に当サイトにて加工作成

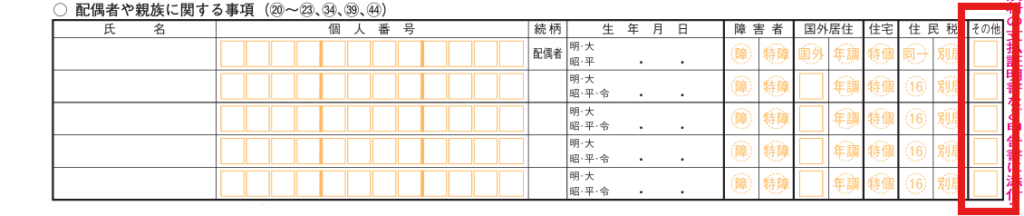

確定申告書第二表における変更点

第二表の下半分のところに「配偶者や親族に関する事項(⑳~㉓、㉞、㊴、㊹)欄」がありますが、定額減税の対象となる配偶者や扶養親族については、一番右端の「その他」欄に「2」を記入します。

・出典:国税庁「令和6年分の確定申告書」を元に当サイトにて加工作成

2025年確定申告のその他変更点

定額減税のほかに、2025年(2024年分)の確定申告で押さえておきたい点は以下の通りです。

住宅ローン控除の変更

住宅ローン控除に関して、以下2点が変更されています。

①子育て世帯などへの支援拡大

2024年中に入居した一般世帯は、2023年と比較して住宅ローン減税の対象とできる年末ローン残高が縮小されています。

しかし、19歳未満の扶養親族を持つ子育て世帯や、夫婦のいずれかが40歳未満である若年層世帯については、2023年の制度を維持する住宅ローン控除の特例が導入されています。

また、上記と関連して、子育て世帯・若年層世帯が子育てに対応したリフォーム工事を行った場合に工事費用相当額の10%(最大25万円)の税額控除を適用可能とする「子育て対応改修工事に係る住宅リフォーム税制」について、特例の適用期限が1年延長されます。

②床面積要件の融和措置の延長と要件一部変更

合計所得金額が1,000万円以下のすべての世帯において、新築住宅におけるローン控除の適用を受けるための登記事項証明書上の床面積要件が、これまでの50m²以上から40m²以上に引き下げられました。

これにより、より幅広い世帯で住宅ローン控除の適用を受けられるようになります。

空き家売却時の3,000万円控除の見直し

個人が住宅を売却した際は譲渡益に対して所得税が課税されますが、相続した建物・土地などの空き家を売却する際に一定の要件を満たす場合は、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」により譲渡所得から特別控除が可能です。

この制度について、空き家問題の解決を図るために2024年から一部要件が変更になっています。

まず、特別控除額について、原則3,000万円が、相続人が3人以上の場合には1人あたり2,000万と引き下げられました。

また、要件について、売却する空き家は更地にするか建物の場合は耐震改修を行うこととされており、これまではこの要件について売却前に対応する必要がありましたが、2024年からは売却年の翌年2月15日までに行えばよいということになりました。

申告時の変更

確定申告を行う際の変更点は以下の通りです。

①税務署による申告書控えの収受日付印の廃止

税務署が紙媒体の申告書控えに押印していた「収受日付印」が2025年1月から廃止されます。

これは「あらゆる税務手続きが税務署に行かずにできる社会」を目指すための対応であり、これを機に電子申告への移行が増えることも期待されています。

ただし、今後も紙の申告書を使用する場合、申告書提出の証明をするための代替手段が必要となります。

申告書提出の状況については、紙での申告であってもe-Taxの「申告書等情報取得サービス」によって確認することが可能です。

また、税務署もしくはe-Taxにおいて納税証明書の交付請求などを行うこともできます。

なお、当面は希望者に向けて、申告時に収受日付印に代わる日付や税務署名を記載した書類を渡す対応もありますが、移行期間経過後はなくなる見込みです。

②スマートフォン用電子証明書の導入

e-Taxの利便性向上のために、2024年からスマートフォン用電子証明書が導入されています。

この仕組みにより、カードリーダーがなくともスマートフォンがあればマイナンバーカードを利用した手続きができるようになりました。

現在はAndroid端末のみの対応ですが、2025年春頃にはiOSについても対応予定とのことです。

・参考:書かない確定申告 マイナンバーカードでe-Tax-国税庁

③確定申告書作成コーナーの完全スマホ対応

国税庁が運営する「確定申告書作成コーナー」が2025年1月からスマートフォン画面に完全対応となりました。

これにより、所得税申告に関するすべての手続きがスマートフォンで操作可能となり、パソコンを持たない利用者でも電子申告できるようになります。

また、昨年度よりマイナポータル連携の自動入力対象が拡大しているため、確定申告の作成がより簡単になりました。

2024年より連携可能となった項目

- 給与所得の源泉徴収票 ※

- 社会保険料控除(国民年金基金掛金)

- 社会保険料控除(iDeCo)

- 社会保険料控除(小規模企業共済掛金)

※給与所得の源泉徴収票は、給与支払者が税務署に対してe-Taxで給与所得の源泉徴収票を提出している必要があります。

・参考:令和6年分の確定申告はスマホとマイナポータル連携でさらに便利に!-国税庁

確定申告の変更点は事前に確認しておこう

確定申告における変更点は、国税庁サイトやパンフレットなどでアナウンスはされますが、変更点が自身の確定申告に関係するかどうかは、本人でないとわかりません。

標準的なパンフレットとしては、国税庁が発行する年度別の「所得税及び復興特別所得税の確定申告の手引き」があります。

その年に必要なことはひととおり記載されていますが、毎年変更点があるため、前年やその前の変更点にも目を通しておくと良いでしょう。

また、期日を過ぎてしまった場合は、無申告加算税が加算されます。

無申告加算税は本来納付すべき税額の15%(納税額が50万円を超える場合は20%)と定められています。

また期日までに納税しなかった場合は、更に延滞税も課税されます。

早めに取り掛かることで、期日直前に慌てることがなくなるため、事前の確認と準備が必要です。

まとめ

今回は、定額減税を含めた2025年に行う確定申告の変更点について解説しました。

- 定額減税は2024年分の1年限りの制度である

- 確定申告をする人、且つ定額減税の対象者は追加項目への記載を忘れずに

- その他の変更点も事前に確認して、漏れのない確定申告を